こんにちはtakです。

米国株投資を始めた人は「債券」という言葉を聞いたことがあるのではないでしょうか?

よく分散投資で債券の言葉が出てきますね

ただ、債券とは何か?債券投資ってどうなの?と疑問をもっている方もいると思います。

今回のブログでは【初心者向け】債券とは?分散投資として債券にも投資すべきか?について纏めました。

このブログを読めば

・債権とは何か?

・債券にも投資すべきか?

が分かりますので是非最後までご覧ください。

債券とは何か?

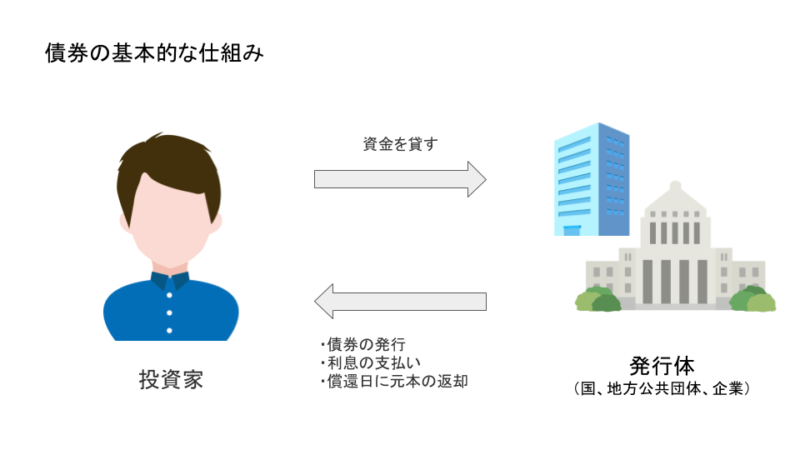

債券とは、国や企業などの発行体が投資家から資金を借り入れるために発行する有価証券のこと。

また、債券の値動きとしては株価が下落(不況)する時に上昇する傾向があります

そんな債券ですが、米国のあらゆる債券に纏めて投資できるETFがあります。

(債券の詰め合わせパック)

それがバンガード・トータル債券市場ETF(以下、BND)です。

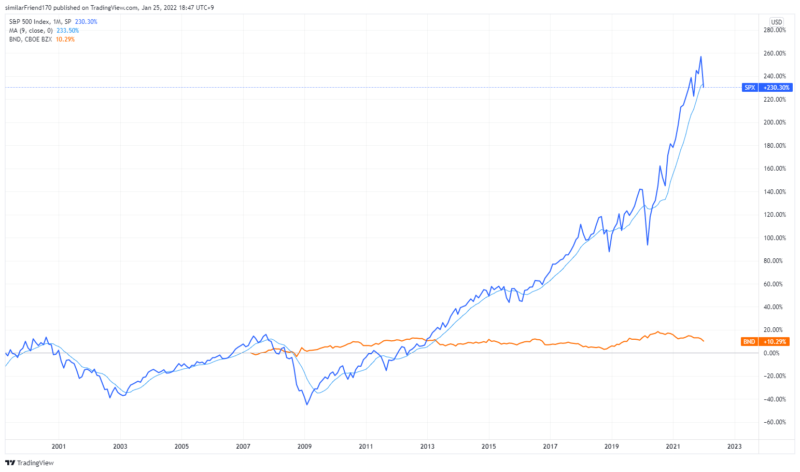

下図はBNDの過去15年のチャートになります

特に乱高下無く同水準を保っているのが分かります(緩やかな右肩上がり)

いかに守りの投資だかが分かりますね。

ただ、私は現在、債券には投資をしておりません。

私の米国株ポートフォリオは下記のブログで紹介しています。

では、なぜ債券に投資をしないのか?その理由を2つに分けて解説します。

下記2つの理由は投資家のスタイルや目的によって変わっていきますので一概には私の理由が良いとは限りません。1つの参考としてご覧ください。

リスクを取れるかどうか?

私の米国株投資は資産形成を目的としており長期での運用です。

先に記載しましたが債券の値動きとしては、ほぼ横ばい(緩やかな右肩上がり)です。

株式に比べると値動きはあまり大きくはありません。

下図はS&P500とBNDのチャート比較です。

青のラインがS&P500 橙のラインがBNDになります。

直近10年のリターン率を見ると明らかにS&P500の方が高いです。

株式は一時、債券よりパフォーマンスが下回る可能性がありますが月単位(または年単位)で見ると圧倒的に上昇の値幅が大きいです。

この図から何が言いたいかというと

長期運用(10年以上)を目的としている人は株式に全振りで良いという事です。

確かに債券は安定した水準でリターンを生んでくれます。一方、株式はリターンがマイナスになる年もあるかもしれません。

しかし、長期で運用するならば安定して債券よりも株式の方が高リターンを得られる可能性が高いです。

なので今後10年以上の長期投資をする人は株式に全振りでも良いと考えます。

逆に債券に投資した方が良い時はありますか?

例えば「定年を迎えて老後資金にしたい」「そろそろ利益を確定したい」となれば持っている株式を少しずつ債券に変えていくのが良いと思います。

株式100%で利益を確定しようとしたら暴落して利益が減ってしまった…なんてことは避けたいですよね。

なので債券に変えていき安定した水準で利益を出していきましょう。

金利上昇相場では下がる傾向にある

現在の米国株市場はコロナ対策で緩めてきた金利について段階的に引き締めていく手法

(テーパリング)を加速化させています。

これによって金利が上昇していきますね

金利上昇に伴い債券の値動きにも影響は出てきます。それは

金利が上昇すると債券は下落する兆候があるという事です。

今後、金利上昇局かつ金融緩和縮小の観測があり債券の価格は下落する可能性が高いです。

ですので、現状としては債券には投資をせず株式に投資した方が良いという事になります。

まとめ

債券は値動きは小さいものの比較的安定的に利益が生まれます。

債券投資する時は自己資金の状況・今後の投資年数を把握して今の自分にはどのくらいの株式と債券の比率が良いのか?

そういった事を考え今後の資産運用に活かしていきましょう!

最後までご覧いただきありがとうございました

コメント